正々堂々あえて業界の逆を行く 業界の風雲児に聞く「資産運用の新常識」

取材特集 堀江智生 (株)Japan Asset Management 代表取締役

2019年、かんぽ生命の保険商品の不正契約問題が発覚し、内部調査のための特別調査委員会が設置されて、販売体制のあり方が見直された。調査報告書を読んでみると、今回の不正の原因として、保険募集人のモラルや知識レベルの低さ、販売目標のノルマが主な原因であると言われている。

「契約者である顧客は、金融機関の販売担当がプロだと思っているが、郵便局に限らず、銀行、そして証券会社においても社員がきちんと教育を受けていないケースがあり、商品を正しく理解していないことが多い。」

そう語るのは、(株)ジャパンアセットマネジメントの代表、堀江智生氏だ。最近話題のIFA(インディペンデント ファイナンシャル アドバイザー)という業界で頭角を現し、日経新聞や数々の雑誌で取り上げられるなど個人の資産運用において注目されている会社の一つだ。2018年に開業し、2年強で預かり資産が140億円を超えた。個人投資家の考え方にどんな変化が起こっているのだろうか。取材を通して分かってきたのは、IFAの台頭による個人投資家の知識レベルの上昇と、運用に対する考え方の変化だ。

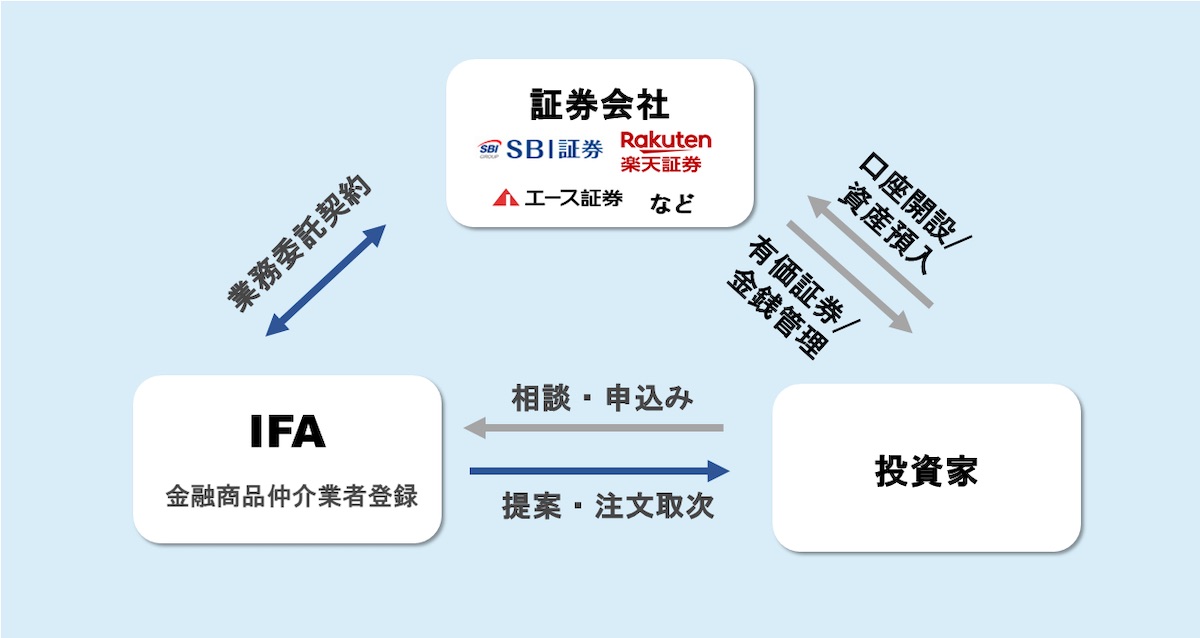

IFAを直訳すると“独立した”“資産運用の”“アドバイザー”となる。米国や欧州では昔から存在する、個人の資産運用のパートナーの仕組みだが、日本では法整備が追いつかず、まだまだ新しい業界だ。具体的には、2004年に金融庁の主導で施行された「証券取引法等の一部を改正する法律」にて、「証券仲介業者」という登録制度が開始され、財務局での各種の審査を通過し、業務を開始することができる。 参照:金融庁ウェブサイト

主に証券会社や銀行、保険会社で経験を積んだ人が、独立して資産運用のアドバイスに特化した会社を立ち上げることが多いと言うが、本取材では、そのビジネスモデルと今後の将来性を探るため、堀江氏に話を聞いた。

手数料無料の衝撃

「IFAは主に、楽天証券、SBI証券などのネット系証券会社と提携し、IFA専用の取引プラットフォームを通して、株式や債券、投資信託をお客様に提供します。取引手数料は証券会社に一時的に入りますが、実際に販売、管理を担当したIFAに案分率に応じて提供されます。」

ネット系証券会社のプラットフォームと提携することで、システム開発費などが一切かからないため、売買手数料は大手証券会社や銀行よりも安いのが一般的だと言う。驚いたことに堀江氏の会社は、投資信託の販売手数料は無料に設定している。 「提案できる商品の幅は広く、手数料などのコストを抑えられる分、お客様のパフォーマンスも上げやすい。大手証券や銀行と比べてもお客様に有利な提案が可能だと自負している。また、大手証券会社では顧客に紹介できないような、米ドル建て債券の取り扱いがある。」そう自信を持って語るのは、堀江氏が日本のみならず、米国、香港でプロの資産運用の世界にいた経験があるからだろう。

堀江氏はもともと、慶應大学を卒業し、新卒で野村證券に入社した。大阪の難波支店に配属され、富裕層の企業オーナーを中心とした営業活動を叩き込まれた。最初の2年間はなかなか結果が出なかったが、真面目な性格と、親しみやすいキャラクターが身を結び、3年目から結果が出始める。4年目には同期の中でもトップクラスの営業成績を維持し、若手の海外研修制度に選抜されることとなる。渡航先はサンフランシスコ、シリコンバレー。

語学研修と社内レポート作成の傍ら、中西 敦士氏(現トリプル・ダブリュー・ジャパン株式会社 代表)との出会いをきっかけにアプリ開発にも携わった。新進気鋭のITベンチャーが集まる環境で、最新のテクノロジーに触れる機会が多かったと言う。

任期を終えて帰国すると、都内の営業店に配属され、若手責任者として活躍する。全国の中堅社員3,000人中1位の成績を上げてCEO表彰を受賞するなど、順風満帆なエリート街道を登っていく。 そんな中、2016年に転機が訪れる。香港への異動だ。配属先は機関投資家営業部、外資系ヘッジファンドに対し、日本株の投資戦略を提案する部署だ。上司はインド人、部署の同僚は香港人、イギリス人、フランス人など様々で、社内言語はもちろん英語だ。

香港に着任すると、毎朝5時に出社して夜遅くまで仕事をする生活が始まった。各国支社とのビデオ会議で世界中のマーケット情報をアップデートし、自分なりに情報を整理して担当顧客に連絡を入れていく。

もともとサンフランシスコ留学のおかげで英語でのコミュニケーションは問題なくなっていたが、何百億円を運用するプロの世界では、一つのミスが命取りになる。ただでさえ、自分より経験も知識も上回る百戦錬磨のヘッジファンド運用者に対してタジタジだったと言うが、1年経つ頃には英語スキルも伸び、適切な情報提供ができるようになっていた。

香港の金融と聞いて、表には出てこない有益な情報が飛び交い、さぞ特別な世界なのだろうと聞いてみると、意外な答えが返ってきた。

「インターネットが発達した現代においては、ヘッジファンドも、個人投資家も、情報量はそんなに変わらないですよ。定期的に事業会社とミーティングはあるものの、特に有利な情報が多いわけでもなく、プロの運用担当者も基本的なメディアから必死に情報を得ていると思います。」

反対に、個人投資家の方が運用パフォーマンスを出せる可能性は大いにあると言う。「1年ごとに運用成績を上げないといけない運用担当者は、厳しい局面でも無理をして運用をしないといけない。個人の場合はもっと長期でリスクリターンを考えながら運用できる。」

2年で預かり資産140億円の秘密

成功の理由は、シンプルな経営軸に秘密があるのではないか。取材を通して感じた堀江氏の軸は”担当する顧客の運用ポートフォリオをいかに最適化するか”、という点だ。大手証券会社の矛盾から、担当者が長期に渡って顧客の資産運用をサポートできるようにJapan Asset Managementを創業した。また、他社IFAが正社員を雇用せずに業務委託契約で担当者を増やしているのに対して、同社は固定給を基本としている。

「業務委託契約では、手数料を稼げば稼ぐほど個人の手取りが増えるので、過度な売買手数料稼ぎに走ってしまう。」

現在10人いる社員も堀江氏の考えに賛同して入社を決めたメンバーだ。資産運用の世界に王道はあれど、絶対に儲かる必勝の方法はない。大手証券会社だからといって、ましてやプロ投資家の世界でも誰も答えの分からない時代を生きている。

個人で情報を集めることができるインターネットの時代だからこそ、情報ソースとしての担当者ではなく、生涯を通して頼れるIFAのようなパートナーが求められているのかもしれない。

June 1, 2020